KYC: Conheça seu cliente e evite fraudes com segurança!

Descubra como o KYC pode proteger sua empresa e facilitar o relacionamento com clientes

KYC, ou Know Your Customer, é mais do que uma simples exigência regulatória, ele se tornou uma ferramenta essencial para garantir segurança e transparência em diversos setores como finanças e seguros.

À medida que as interações digitais se expandem, cresce também a importância de saber exatamente quem está do outro lado da tela. Mas afinal, como funciona o processo de KYC? Por que ele é tão relevante? E, mais interessante ainda, como a tecnologia está transformando essa prática e moldando o seu futuro?

Neste artigo, você vai descobrir como o Know Your Customer influencia a experiência do cliente, de que forma ele está ajudando empresas a combater fraudes e por que ele se tornou tão indispensável no mundo digital.

Além de descobrir:

- KYC: o que é

- Como funciona o KYC

- Etapas e documentos exigidos

- Know Your Customer digital

- KYC para Finanças e Seguros

- O futuro do KYC

Acompanhe até o final e entenda como o KYC pode ir além da conformidade, trazendo inovação e confiança para as relações entre empresas e clientes. Boa leitura!

KYC: o que é

KYC, ou Know Your Customer (“Conheça Seu Cliente”, em português), é um processo essencial para verificar a identidade de clientes, garantindo que empresas confirmem quem realmente está utilizando seus serviços.

Esse processo é amplamente adotado por instituições financeiras e setores regulados para combater fraudes, lavagem de dinheiro e outras atividades ilícitas.

Ele é crucial para manter a segurança tanto das empresas quanto dos clientes. Além disso, o KYC atende a requisitos regulatórios, o que é fundamental para evitar multas e sanções.

Breve história do KYC

A prática começou a se consolidar na década de 1970, quando países implementaram políticas mais rigorosas contra crimes financeiros.

Porém, o conceito de KYC ganhou força nos anos 2000 com regulamentações como a Lei Patriota nos Estados Unidos, que estabeleceu controles rígidos de verificação de identidade.

Desde então, ele se tornou-se um padrão global e é amplamente usado por bancos, corretoras e até fintechs.

Como funciona o KYC

Como adiantamos, o principal objetivo do KYC é evitar fraudes, lavagem de dinheiro e outras atividades ilegais.

Isso é possível pois o processo de KYC funciona em 4 frentes:

- Verificação de identidade

- Proteção contra fraudes

- Cumprimento de leis

- Monitoramento contínuo

Ou seja, é uma maneira de as empresas garantirem que estão fazendo negócios com pessoas legítimas, cumprindo as leis e mantendo o ambiente financeiro mais seguro para todos.

Etapas e documentos exigidos

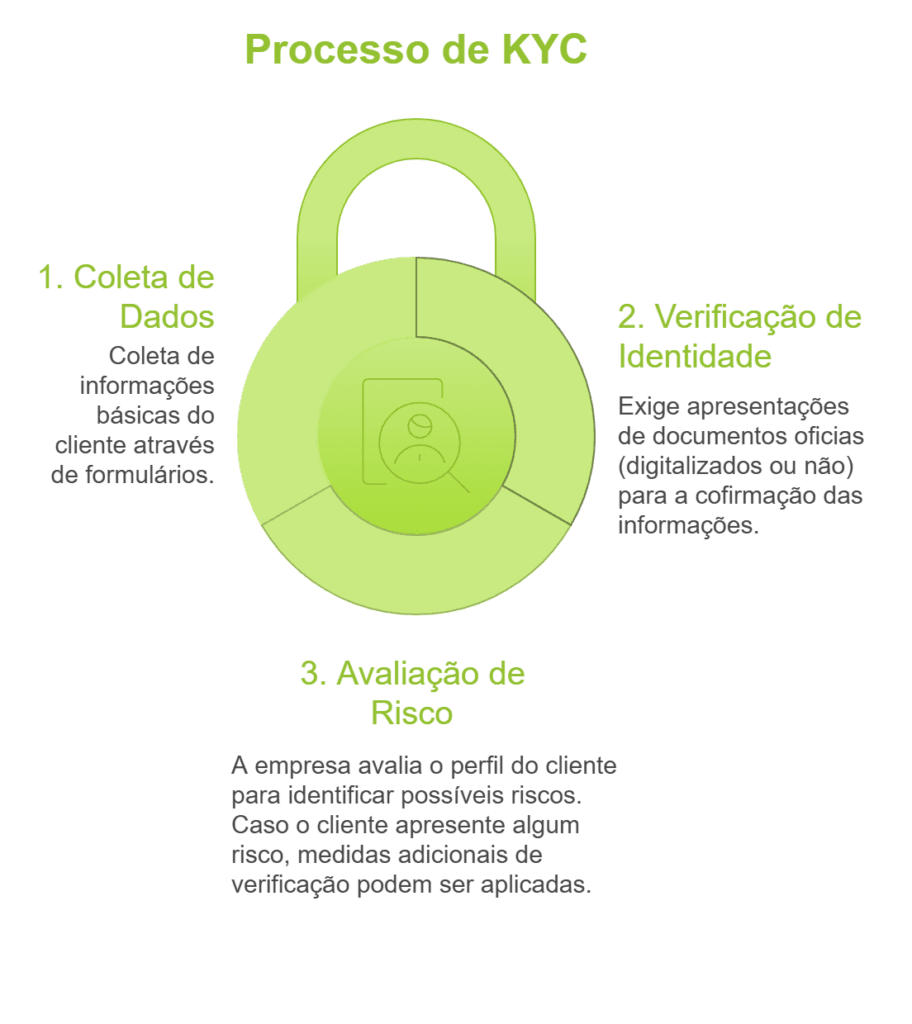

O processo de KYC é estruturado em etapas para garantir que a identidade de cada cliente seja verificada de forma segura e eficiente.

Embora o procedimento possa variar de acordo com a empresa ou o setor, ele geralmente segue três fases principais.

1. Coleta de Dados

Primeiro, a empresa coleta informações básicas do cliente. Isso inclui dados como nome completo, data de nascimento, endereço e dados de contato.

É comum que o cliente preencha um formulário digital ou presencial, onde essas informações são registradas.

2. Verificação de Identidade

Após a coleta, é feita a verificação de identidade, que normalmente exige documentos oficiais, como:

- Documento de identidade com foto (RG, passaporte ou carteira de motorista)

- Comprovante de endereço (conta de luz, água ou telefone recente)

Essa etapa pode envolver a digitalização dos documentos, que são analisados por sistemas automatizados ou revisores humanos para confirmar a autenticidade.

3. Avaliação de Risco

Finalmente, a empresa avalia o perfil do cliente para identificar possíveis riscos.

Esse processo pode incluir a verificação de antecedentes financeiros e até o uso de listas restritivas, como a de pessoas expostas politicamente (PEPs).

Caso o cliente apresente algum risco, medidas adicionais de verificação podem ser aplicadas.

Know Your Customer digital

O KYC digital é uma versão automatizada e tecnológica do tradicional processo de verificação de identidade, permitindo que empresas validem informações de clientes de forma rápida e segura.

Graças a ferramentas digitais, como: reconhecimento facial, análise de documentos e biometria, o KYC digital elimina a necessidade de procedimentos físicos e reduz o tempo para aprovação de novos clientes.

Como a tecnologia facilita o processo KYC?

A tecnologia simplifica cada etapa do KYC ao permitir que dados e documentos sejam enviados e validados online.

Com o uso de inteligência artificial (IA) e aprendizado de máquina, sistemas de KYC digital conseguem detectar fraudes em tempo real e validar a autenticidade de documentos em questão de segundos.

Além disso, a integração com bases de dados governamentais facilita o cruzamento de informações e aumenta a precisão na análise de risco.

Vantagens do KYC digital

- Rapidez e eficiência: processos que antes demoravam dias, agora podem ser concluídos em minutos.

- Conveniência para o cliente: a coleta de dados ocorre online, sem que o cliente precise ir até uma agência ou enviar documentos físicos.

- Redução de custos: a automação reduz a necessidade de recursos humanos e físicos, diminuindo os custos operacionais.

Segurança e compliance no KYC digital

Embora mais ágil, o KYC digital mantém altos padrões de segurança e conformidade. Empresas adotam criptografia avançada e protocolos de segurança para proteger os dados dos clientes.

Além disso, as soluções digitais permitem maior conformidade com regulamentações, como a Lei Geral de Proteção de Dados (LGPD), garantindo que a privacidade dos clientes seja respeitada.

Assim, o KYC digital não só facilita o processo, como também aumenta a segurança e a satisfação do cliente, trazendo uma experiência mais ágil e confiável para ambas as partes.

Como o KYC influencia a experiência do cliente

O KYC pode impactar diretamente a experiência do cliente, e uma abordagem eficaz é essencial para evitar que o processo seja percebido como burocrático ou invasivo.

Um processo de KYC bem executado, focado na conveniência e transparência, pode transformar a experiência do cliente, tornando-o mais confiante e disposto a realizar negócios com a empresa.

Importância da comunicação clara com o cliente

Uma comunicação transparente é fundamental. Informar o cliente, de maneira simples, sobre o porquê da verificação e os passos necessários ajuda a reduzir dúvidas e frustrações.

As empresas devem explicar o processo com clareza, destacando os benefícios, como a segurança das transações.

Além disso, fornecer orientações passo a passo pode tranquilizar o cliente e mantê-lo engajado durante a verificação.

Como tornar o KYC menos burocrático

Automatizar o KYC e simplificar as etapas de preenchimento de dados são formas de reduzir a burocracia.

Por exemplo, solicitar apenas as informações essenciais e evitar perguntas redundantes torna o processo mais ágil.

Integrar a captura de documentos com a câmera do celular e utilizar verificações de identidade automáticas também acelera o processo e facilita a vida do cliente.

Boas práticas de KYC

- Experiência orientada pelo cliente: empresas que enviam atualizações em tempo real, como mensagens ou e-mails, informando sobre o status da verificação, demonstram transparência e consideração com o cliente.

- Interface amigável: usar uma interface intuitiva e de fácil navegação é outra prática eficiente. Quando o cliente consegue realizar o processo de KYC de forma rápida e sem confusão, ele tende a valorizar a experiência com a empresa.

- Opções de suporte: oferecer ajuda, como FAQs, chatbots ou atendimento humano, é uma ótima prática para responder dúvidas e guiar clientes com dificuldades.

KYC para Finanças e Seguros

O KYC digital desempenha um papel crucial nos mercados de Finanças e Seguros, promovendo segurança, eficiência e conformidade enquanto simplifica o relacionamento com os clientes.

Graças às soluções digitais, tanto instituições financeiras quanto seguradoras conseguem identificar fraudes rapidamente, reduzir riscos e melhorar a confiança em suas operações.

KYC nas Finanças

No setor financeiro, o KYC é usado para verificar a identidade dos clientes ao abrir contas, solicitar empréstimos ou acessar investimentos.

Um caso de uso comum é o onboarding digital de clientes em bancos e corretoras, onde o KYC digital permite que novos usuários enviem documentos online e sejam aprovados em minutos.

Esse processo reduz a burocracia para o cliente e diminui o risco de lavagem de dinheiro, assegurando que os regulamentos financeiros sejam cumpridos.

KYC no setor de Seguros

Já no setor de seguros, o KYC digital é fundamental para validar dados no momento da contratação de apólices ou no pagamento de sinistros.

Por exemplo, durante a abertura de um seguro de vida, a verificação de identidade e a avaliação do perfil do cliente ajudam a prevenir fraudes e a definir corretamente os riscos.

Além disso, quando ocorre um sinistro, o KYC agiliza o pagamento ao garantir que a pessoa que solicita a indenização é de fato o segurado.

O futuro do KYC

O KYC continuará sendo uma prática essencial para garantir a segurança e a conformidade em diversas áreas. Com a crescente digitalização dos serviços financeiros, o processo de “Conheça Seu Cliente” se tornou fundamental para identificar e proteger contra fraudes e atividades ilícitas, beneficiando tanto empresas quanto clientes.

Tendências

O futuro do KYC aponta para um aumento na automação e na personalização, impulsionados por tecnologias emergentes como inteligência artificial (IA) e blockchain.

Com a IA, espera-se que o KYC se torne mais preciso e menos invasivo, permitindo que as verificações ocorram em segundo plano, enquanto o cliente navega ou utiliza um serviço. Isso reduzirá a fricção e tornará a experiência de verificação quase imperceptível.

Outro avanço será a adoção do KYC contínuo, que permite a atualização dos dados do cliente em tempo real, em vez de depender apenas das verificações iniciais.

Dessa forma, eventuais mudanças no perfil de risco de um cliente são detectadas e tratadas imediatamente, o que aumenta a segurança para empresas e usuários.

Por fim, o uso de blockchain para o armazenamento de dados KYC promete tornar o processo mais seguro e interoperável entre diferentes plataformas.

Essa tecnologia permite o compartilhamento seguro de informações verificadas entre empresas, reduzindo a duplicação de processos e melhorando a experiência do cliente.

Assim, com o suporte dessas inovações, o KYC caminha para ser cada vez mais ágil, seguro e integrado, trazendo uma experiência aprimorada para todos os envolvidos.

Entender o KYC é essencial para a saúde e a longevidade das empresas em um mercado cada vez mais digital e regulado.

Se você quer garantir que sua empresa esteja preparada para os desafios da segurança e da conformidade, vale a pena se aprofundar no assunto.

Baixe nosso e-book gratuito sobre e descubra como aplicar as melhores práticas para proteger seu negócio e aprimorar a experiência dos seus clientes.